İTHALAT REJİM KARARI (V) SAYILI LİSTE

Can DURMUŞ, Gümrük Müşavir Yrd. Denetçi

31.08.2022

Bu yazımızda özellikle daha düşük oranda vergi ödemek isteyen kişilerin ilgisini çekebileceğini düşündüğümüz İthalat Rejim Kararı eki V sayılı liste uygulaması ele alınacaktır.

İthalat Rejim Kararı (V) Sayılı Liste İncelemesi

V sayılı liste dahilindeki eşyalar iki kategoriye ayrılmaktadır.

- Askıya Alma: Listede belirtilen eşyalar ile aynı ticari tanım, tarife alt pozisyonu ve aynı özelliklere sahip eşyalar (bu eşyaların gümrük vergileri sıfır veya indirimli uygulanır)

- Nihai Kullanım: Madde ismi sütununda yazan amaçlar için gümrük vergisi oranlarında indirim uygulanan veya sıfıra düşürülen eşyalar.

V sayılı liste askıya alma ve nihai kullanım bakımından iki şekilde incelenecektir.

Askıya Alma Nedir?

V sayılı listedeki “madde ismi” sütunu ile aynı ticari tanım, tarife alt pozisyonu ve aynı özelliklere sahip eşyalar için uygulanır. Avrupa Birliğindeki tüm ülke delegelerin yılda iki kez toplanarak aldıkları karara istinaden tüm gümrük birliği üyeleri tarafından uygulanır. Amaç itibariyle gümrük birliğinde bulunan sanayicilerin üretim maliyetini düşürmek ve üçüncü ülkelere karşı (Çin gibi STA imzalanmayan diğer ülkeler) rekabet gücünü arttırmak gayesiyle gümrük vergisi oranının indirilmesi veya sıfırlanmasıdır.

Hangi Şartlarda V Sayılı Listeden Faydalanılabilir?

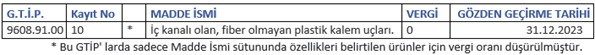

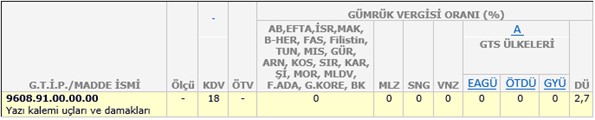

Örnek olarak V sayılı listedeki 9608.91.00 tarife alt pozisyonunda bulunan “İç kanalı olan, fiber olmayan plastik kalem uçları.” ile aynı ticari tanım, tarife alt pozisyonu ve aynı özelliklere sahip eşya ithal ediyorsak, serbest dolaşıma giriş beyannamesinin muafiyet kodu hanesine “LST81” girilmelidir. Bu şekilde gümrük vergisi “0” olarak uygulanacaktır. (Aynı eşya olup olmadığının belirlenmesi adına genelde tahlile gönderilir.)

(Gümrük vergi oranı 0’a inecek eşyalar için “LST81” muafiyet kodu, gümrük vergi oranı 1 ve üzeri olan eşyalar için “LST82” muafiyet kodu girilmelidir.)

V Sayılı Listedeki Eşyadan Farklı Özelliğe Sahip Eşya Faydalanabilir mi?

Eşyamız 9608.91.00 tarife alt pozisyonunda fakat farklı bir ticari tanıma ve listede belirtildiğinden farklı bir özelliğe sahip olması durumunda gümrük vergi oranları hususunda V sayılı listeden faydalanamayacaktır. Muafiyet kodu hanesine “NKIST” muafiyet kodu girilmesi gerekecektir. Bu durumda diğer ülkeler sütunundaki %2,7 oranında gümrük vergisi ödenecektir.

Türkiye’deki Üretici Tarafından V sayılı Listeye Eklenilmesi İstenilen Eşya İçin Ne Yapılmalıdır?

Üreticinin, üretimde kullandığı (Üretimde kullanıldığının kapasite raporu ile tevsiki şart) hammaddenin V sayılı listeye eklenebilmesi için AB ve Türkiye’de imalatının bulunmuyor olması şartı mevcuttur.

Firmanın gerekli şartları taşıması halinde bakanlığın internet sitesinde paylaşılmış olduğu başvuru evraklarının doğru ve eksiksiz doldurulması ve aynı internet sitesinde paylaşılan mail adresine iletilmesi gerekmektedir. Matbu evrakların ise fiziki olarak ilgili daireye ulaştırılması gerekmektedir.

Son olarak yalnızca Türkiye’de yerleşik üreticilerin başvurabileceğini belirtmek uygun olacaktır.

Askıya Alma Hususunda Önemli Notlar:

-Eşyanın hem II sayılı listede hem de V sayılı listede bulunması halinde gümrük vergi oranı daha düşük olanı uygulanır.

– STA kapsamındaki AKÇT ürünleri ve tarım ürünleri askıya alma sisteminin kapsamının dışındadır.

– Bitmiş ürünler askıya alma kapsamında değerlendirilemez.

Nihai Kullanım Nedir?

V sayılı liste askıya alma sistemi yani başında (*) dipnotu bulunan eşya ile ticari tanım, GTİP ve eşya özellikleri birebir uyuştuğu takdirde indirimli veya sıfır vergi oranında faydalanılabilmekteydi.

V sayılı liste kapsamı başında (a) dipnotu bulunan eşyalarda ise indirimli veya sıfır vergi olanağından faydalanılabilmesi için listede belirtilen amaçlar doğrultusunda (nihai kullanım) işlem tesis ediliyor olması zorunlu kılınmaktadır.

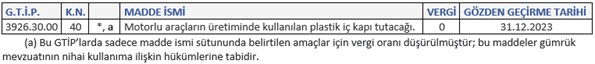

Örnek olarak 3926.30.00 tarife alt pozisyonunda “Mobilya, karoseri veya benzerleri için bağlantı elemanları” tanımlı eşyanın serbest dolaşıma girişinde %6,5 oranında (Diğer Ülkeler) gümrük vergisi ödenmesi gerekmektedir.

Ancak V sayılı listede 3926.30.00 tarife alt pozisyonuna sahip eşyanın “Motorlu araçların üretiminde kullanılan plastik iç kapı tutacağı.” üretilmesi amacıyla ithal edilmesi durumunda gümrük vergisi oranının “0” olarak uygulanacağı belirtilmiştir.

Nihai Kullanım İzni Nasıl Alınır?

Yukarıda da belirtmiş olduğumuz üzere V sayılı liste dahilinde ve başında (*) dipnotu mevcut olan kalemlerin ithalinde indirimli veya sıfır vergi oranından faydalanmak için eşyanın aynı özellik, gtip ve tanımda olup olmadığı kontrol edilerek ilgili muafiyet kodunun beyannameye girilerek tescil edilmesi yeterli olmaktaydı.

Ancak başında (a) dipnotu bulunan eşyaların ilgili amaca uygun şekilde ithalatının yapılmasından önce tek pencere sisteminden izin başvurusunda bulunulması gerekmektedir. Gümrük idaresinin başvuruyu uygun bulması halinde nihai kullanım izin belgesine ait 23 haneli TPS ID kodu oluşur ve bu kod ile beyanname tescil edilir.

Nihai Kullanımda Teminat

Nihai kullanımı nedeniyle indirimli veya sıfır vergi oranı uygulanarak serbest dolaşıma giren eşyada kanuni veya tavizli vergi oranının uygulanması ile bulunacak gümrük vergisi ile nihai kullanım nedeniyle indirimli tarife uygulanarak tahakkuk ettirilen gümrük vergisi arasındaki fark gümrük mevzuatı hükümleri çerçevesinde teminata bağlanır.

Yazı Kategorileri

GÜNCEL YAZILAR

- GÖZETİM FARKI – İHTİRAZİ KAYITLA BEYAN – VERGİLERİN GERİ ALINABİLMESİ

- ANTREPODAN TRANSİT TİCARETLERDE HASILATIN KAYDEDİLECEĞİ DÖNEM

- DAHİLDE İŞLEME – SERBEST BÖLGELERE İHRACAT – FASON İŞLEMLER

- BİR SATIN ALMA KARARINDAN ÖNCE GÜMRÜK YÖNÜYLE YAPILMASI GEREKENLER

- KEFALET SİGORTASI ve GÜMRÜKTE TEMİNAT

- İHRACAT BEDELLERİNİ GETİRME ZORUNLULUĞU – MAHSUPLAŞMA

- ÜÇÜNCÜ ÜLKE MENŞELİ EŞYALARDAN, AB MENŞELİ GİRDİLERİN DÜŞÜLMESİ

- BILL TO TÜRKİYE SHIP TO ABROAD

- BANDROL YAPIŞTIRMA ZORUNLULUĞU

- BEYAN, REFERANS FİYATIN ALTINDA KALIRSA

- KAYIT BELGESİ – GTİP DEĞİŞİKLİĞİ

- RUSYA -KKDF – İHRACAT BEDELLERİ

- İTHALAT BEDELİNİN TÜRKİYE’DEKİ HESAPLARA ÖDENMESİ

- TRANSİT REJİMİNDE BEYANDA OLMAYAN EŞYAYA CEZA UYGULAMASI

- BİR ARBİTRAJ FIRSATI : KKDF vs FAİZ

- GÖZETİM – KDV İNDİRİMİ – ÖRNEK

- AĞIRLIKTAN ALINAN VERGİLER ve NET – BRÜT AĞIRLIK

- GÜMRÜĞE ÖDENEN KDV – İNDİRİLECEK KDV MUAMMASI

- TOPLU TEMİNAT – GÖTÜRÜ TEMİNAT

- TASFİYELİK EŞYA – CIF %1 – BEYANNAME İPTALİ VE YENİ BEYANNAME TESCİLİ

- YATIRIM TEŞVİK KAPSAMI MAKİNENİN DEĞİŞTİRİLMESİ

- MENŞE İSPAT VE DOLAŞIM BELGELERİNİN SONRADAN KONTROLÜ VE TEMİNAT

- TAKLİT ÜRÜN İTHALİNE KARŞI GÜMRÜĞE BAŞVURU

- DAHİLDE İŞLEME – EŞDEĞER EŞYA KULLANIMI YASAĞI ve STOK BAKİYESİ

- DAHİLDE İŞLEME – ÇEVRE KATKI PAYI